全国から24時間・無料相談受付中。

住宅ローン滞納・競売でお悩みの方は

まずは、お気軽にご相談ください

| 試験お問い合わせ | 9:00~18:00 土日祝除 |

| LINE/電話相談 | 9:00~20:00 年中無休 |

任意売却の無料相談。住宅ローン滞納や競売のお悩みを解決します。秘密厳守

全国から24時間・無料相談受付中。

住宅ローン滞納・競売でお悩みの方は

まずは、お気軽にご相談ください

| 試験お問い合わせ | 9:00~18:00 土日祝除 |

| LINE/電話相談 | 9:00~20:00 年中無休 |

掲載日:2023年9月28日 最終更新日: 2025年4月13日

親子間売買とは、その名の通り、親子間で不動産(主に自宅)を売買することです。

親子間売買後に、そのまま元の所有者が不動産を使い続けることから、セール(売却)&リースバック(借り戻し)とも言います。

このように親子間で通常の不動産と同様に売買契約を結ぶのが親子間売買になります。

また親子間だけでなく、兄弟間や親戚間での売買を行う親族間売買もあります。

親子間売買では親と子という関係があり明確でわかりやすいですが、親族となるとどこまでの範囲になるのでしょうか?

実は不動産において、親族間売買での親族の範囲は明確に定められていません。

民法上の親族は、6親等内の血族、配偶者、3親等内の姻族と定められています。一方、税務署では「みなし贈与」が発生しているかどうかが重要になり、相続人に該当する親族がその範囲と考えられています。

そのため民法上の範囲外であっても親族間売買にあたると注意することが必要です。

「みなし贈与」については下記で詳しく解説しているので、ぜひご一読ください。

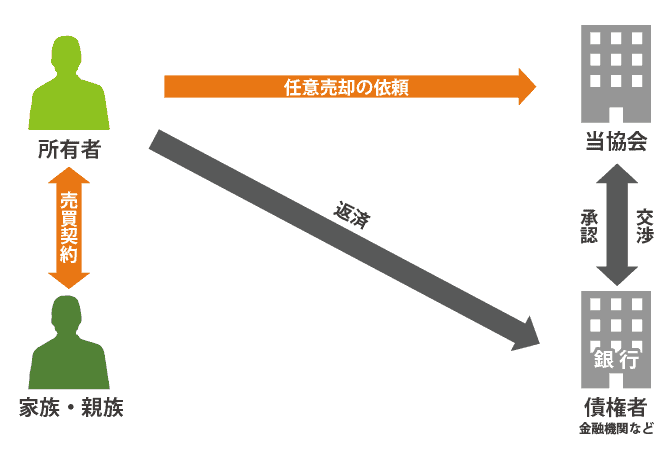

ご自宅の住宅ローン滞納で任意売却のご相談に来られる多くの方は「自宅に住み続けたい!」と強く希望されます。

愛着のあるご自宅を手放したくない、子供を転校させたくない、自宅の近所に介護している両親が住んでいる、自宅兼店舗のため店を閉めたくない、など、自宅に住み続けたい理由は様々です。

競売の場合、購入者には引渡命令という制度が用意されており、前所有者の立退きを比較的簡単に強制執行することができます。

そのため、競売になってしまった場合、ご自宅に住み続けることはほぼ不可能ですし、買戻すことも難しい、また立退き料がもらえる可能性は非常に低くなっています。

しかし、ご自宅を息子さんや娘さんなど子供に売却する「親子間売買」という形で任意売却をすれば、ご自宅を売却した後もご自宅に住み続けることができます。

子供が所有者となり、形式上、親がご自宅を賃貸するというものです。

全任協のホームページでは親子間売買で自宅に住み続けられた方の実例紹介をしております。

子供以外の親族などの身内が購入する場合は「親族間売買」、夫婦間で行う場合は「夫婦間売買」、親族以外が購入する場合を「リースバック」と呼ぶこともあります。

リースバックとは正式には「セル&リースバック」といい、売却した資産(自宅)を賃貸して使用し続ける不動産取引全般を指すものです。

リースバックについては、下記の記事で詳しく紹介しています。

親子間売買の最大のメリットは、任意売却後も自宅に住み続けられることです。

ただ、デメリットも存在します。検討する前に、そのメリットとデメリットをよく理解するようにしましょう。

親子間売買のメリット親子間売買のほとんどのケースでは、購入する子供が新たに住宅ローンを組む必要があります。

しかし、ほとんどの金融機関は、親子間での売買や兄弟姉妹間の売買に対して融資をしません。

これは、悪用しようとすれば、融資したお金が別のことに使われる可能性があり、また、不当に安く(高く)売買されてしまう可能性もあるためです。

ですが、親子間売買や親族間売買(特に兄弟姉妹間売買)に対して住宅ローンを提供する金融機関は少数ですがあります。

当協会では親子間売買の成功事例が多くあり、どうすれば親子間売買を成功させることができるかというノウハウを持っています。

親子間売買での住宅ローンは一般的な住宅ローンに必要な条件(十分な年収や持病などがないこと)を満たせば借りることは可能です。

自分は可能か、税金はどうなるのか、など気になる点はフリーダイヤル(0120-963-281)かメールフォーム、または公式LINEアカウントにてお気軽にお悩みをご相談下さい。

全任協は親子間売買ローンに関し、セゾンファンデックスと提携しています。

全任協を窓口としたセゾンファンデックスの親子間売買ローンでは、通常のローン利用に対して年利マイナス0.2%の優遇が適用になります。

対応エリアは東京都、神奈川県、埼玉県、千葉県、大阪府、兵庫県、名古屋市、福岡市の全域、京都府、奈良県、滋賀県、茨城県の一部です。

「親子間売買ローン」をご希望の場合は、是非お気軽にフリーダイヤル0120-963-281(クロウサルニンバイ)までお電話ください。

協会への電話相談は年中無休、全国対応で9:00~20:00とさせて頂いています。

無料相談フォーム、または公式LINEアカウントでのご相談は24時間可能ですので、いつでもご都合のよい時にお送り下さい。

※親子間売買のご相談は日本全国より受け付けております。

親子間で住居の売買をするとき、「住宅ローン控除」を適用できるのかも知っておきましょう。

住宅ローン控除とは、住宅ローンを組んで住居を購入・建築する際に適用される所得税控除特例です。

最大4,000万円までの住宅ローン借り入れに適用され、最長13年間にわたって基本的に「年末時点の住宅ローン残高の1%」の税額が控除されます。

なお住宅ローン控除制度はもともと「最長10年間」でしたが、消費税増税時期に合わせて「最長13年間」まで延長されています。

それにともない、11~13年目までの控除率は上記と異なる割合が適用される可能性があります。

たとえば年末時点で4,000万円の借入残高があって1%の控除を10年間受け続ければ、それだけで400万円分の税金控除を受けられます。

会社員でも自営業者でも利用できるので、節税対策に大きな効果を発揮するでしょう。

親子間売買の場合、「住宅ローン控除を利用できない」と思われている傾向がありますが、そういった規制はありません。

親子間売買でも条件さえ満たせば住宅ローン控除が適用されます。

ただし住宅ローン控除は「売主と買主の生計が同一の場合」には適用されません。

同居の親子や生活費の仕送りをしている親子が売買すると、住宅ローン控除を利用できないので要注意です。

また住宅ローン控除を適用するには、当然「住宅ローンの利用が必須」です。

親子間売買の場合、金融機関が住宅ローン審査に通さない事例が多いので、そもそも住宅ローンを利用できない可能性も高くなります。

こういった事情があって「親子間売買の場合、住宅ローン控除のハードルが上がる」ため、一般に「親子間売買の場合には住宅ローン控除を適用できない」と思われている現状があります。

しかし「親子が別々に暮らしていて生計が別」であり、かつ「きちんと金融機関で住宅ローン審査にとおり住宅ローンを組んだ」場合には、一般的な案件と同様に住宅ローン控除を適用できます。

住宅ローン控除の適用要件を簡単にまとめると、以下の通りです。

親子間売買の場合、一般的に住宅ローンの借入額が少額となって返済期間も短くなりがちです。

しかし返済期間が10年を切ってしまうと住宅ローン控除の適用外となるので注意して下さい。

また住宅が古い場合などには耐震基準の問題が発生する可能性もあります。

住宅ローン控除を受けるには、金融機関で住宅ローン審査に通ることが必須です。

自分たちだけで金融機関に相談にいくとローン審査に落とされる可能性が高まるため、当協会のような専門業者に協力を求め売買が公正かつ正当なものであることを証明するようお勧めします。

また専門知識を持っている業者に相談したら、対象住宅や住宅ローン契約の内容が住宅ローン控除の適用条件を満たしているかも確認できます。

親子間売買をお考えであれば、是非とも経験と知識の豊富な当協会へご相談下さい。

最近ではインターネット等で調べ、親子間売買を知ってむやみやたらに、銀行や信用金庫に申し込まれてる方がいるようですが、ほぼ100%の確率で断られてしまいます。

難易度の高い売買の方法ですので、一般の方がネット知識ぐらいで成就するほど、簡単で安易な取引ではありません。

それどころか、一度でも申込を断られますと、断られた履歴が個人情報として半年間残ってしまうので、任意売却を取り扱っている金融機関に申込んでも、その履歴によって否決されてしまう事が多々あります。

もし、親子間売買に代表される親族での売買をお考えの方は、自分で既入金に相談したり、融資の申込をする事は、絶対に止めて、協会のような専門家に依頼してください。

当協会にご相談いただくケースの中には、今は子供が住宅ローンを組めないが、数年後には住宅ローンを組める可能性が高いケースがあります(例えば子供が就職・転職したばかりという場合)。

また、住宅ローンの滞納が続き、競売が開始されているようなケースでは時間がなく、親族間売買の調整が間に合わない場合もあります。

その場合、一旦投資家に自宅などの不動産を売却し、数年後に買戻しをするというリースバックを行うという手段もあります。

その間、買戻しをしてくれる親族を探すこともできます。

リースバック&買戻しが成功するかどうかは、ご相談者さまとご自宅を購入した方が、お互い信頼し合える関係かどうかにかかっています。

近年リースバックにおけるトラブルも多く発生してきているため、信頼できる投資家かどうかの観点は非常に重要になります。

当協会では、ご相談者さまの事情や状況に合わせ、任意売却やリースバックの経験がある、信頼できる投資家のご紹介もしております。

リースバックについては「リースバックと任意売却」のページで詳しく紹介しています。

親子間で住宅売買をすると「贈与税」が課税される可能性があるので注意が必要です。

「売買なのに、なぜ贈与税がかかるのか?」と疑問を持たれるかもしれませんが、以下2つの場合に当てはまる場合は課税されます。

課税される理由をそれぞれみていきましょう。

相談内容: 任意売却取扱主任者試験の年末年始の対応についてお知らせさせていただきます。 試験事務局の今年度年内の受付最終日を 2025年12月24日(水)…詳細の成功事例

相談内容: 第14回の任意売却取扱主任者試験の申込を現在受付中です。 11月4日より、試験会場を選択できるようになりました。 お手続き済の方へはア…詳細の成功事例

相談内容: ご相談者Eさんは大手の会社にて役員として勤務されていました。自宅はご自身夫婦とお父様・お母様と一緒に暮らされていました。仕事も順調で今までは問題な…詳細の成功事例

相談内容: 会社経営をしていたAさんは、事業破綻により総額約5000万円の負債を抱えてしまい、会社倒産によって会社は清算済み。ご自身は個人再生を検討し、約3年…詳細の成功事例

相談内容: 相談者のIさんは、離婚をされる事になり、お子様とご自身とで現在のマンションに継続して住み続けたいとのご希望がありました。しかし、マンションの名義は…詳細の成功事例

相談内容: 東京都中野区のAさんから兄弟間の不動産売買、住宅ローン借り換えのご相談です。Aさん奥様のご実家の物件に関してご相談で、内容は土地は義母の所有、建物…詳細の成功事例

| 試験お問い合わせ | 9:00~18:00 土日祝除 |

| LINE/電話相談 | 9:00~20:00 年中無休 |